Les 10 astuces pour prendre les meilleures photos de votre appartement pour le mettre en vente

Vous envisagez de vendre votre appartement ? Des photos de qualité peuvent considérablement augmenter vos chances de trouver rapidement un acheteur. Voici les 10 meilleures astuces pour prendre de superbes photos de votre bien immobilier avec votre téléphone.

1. Préparez votre appartement

Avant de prendre des photos, assurez-vous que votre appartement est propre et bien rangé. Débarrassez-vous des objets personnels et désencombrez les espaces pour donner une impression de grandeur et de clarté.

2. Utilisez la lumière naturelle

La lumière naturelle est votre meilleure alliée pour des photos réussies. Ouvrez les rideaux et les volets pour laisser entrer autant de lumière que possible. Évitez de prendre des photos lorsque la lumière est trop forte ou trop faible.

3. Prenez des photos depuis les coins de la pièce

Prendre des photos depuis les coins de la pièce permet de capturer un maximum d’espace et de montrer la configuration de la pièce. Cela donne également une meilleure perspective de la taille et de la disposition des meubles.

4. Ne négligez pas les détails

En plus des photos générales des pièces, prenez quelques clichés de détails intéressants ou uniques de votre appartement. Cela peut inclure des éléments de décoration, des matériaux de qualité ou des équipements modernes.

5. Évitez les filtres excessifs

Il peut être tentant d’utiliser des filtres pour embellir vos photos, mais cela peut donner un résultat artificiel. Privilégiez des ajustements légers pour améliorer la luminosité, le contraste et la saturation sans dénaturer l’image.

6. Prenez plusieurs photos

N’hésitez pas à prendre plusieurs photos de chaque pièce sous différents angles. Vous pourrez ensuite sélectionner les meilleures images pour votre annonce. Plus vous avez de photos, plus vous augmentez vos chances de capter l’attention des acheteurs.

7. Utilisez un objectif propre

Assurez-vous que l’objectif de votre téléphone est propre avant de prendre des photos. Un objectif sale peut rendre les images floues ou ternes. Un simple coup de chiffon peut faire toute la différence.

8. Capturez les meilleures heures de la journée

Les meilleures heures pour prendre des photos sont généralement le matin ou en fin d’après-midi lorsque la lumière est douce et diffuse. Évitez les heures où la lumière est trop forte pour éviter les ombres dures.

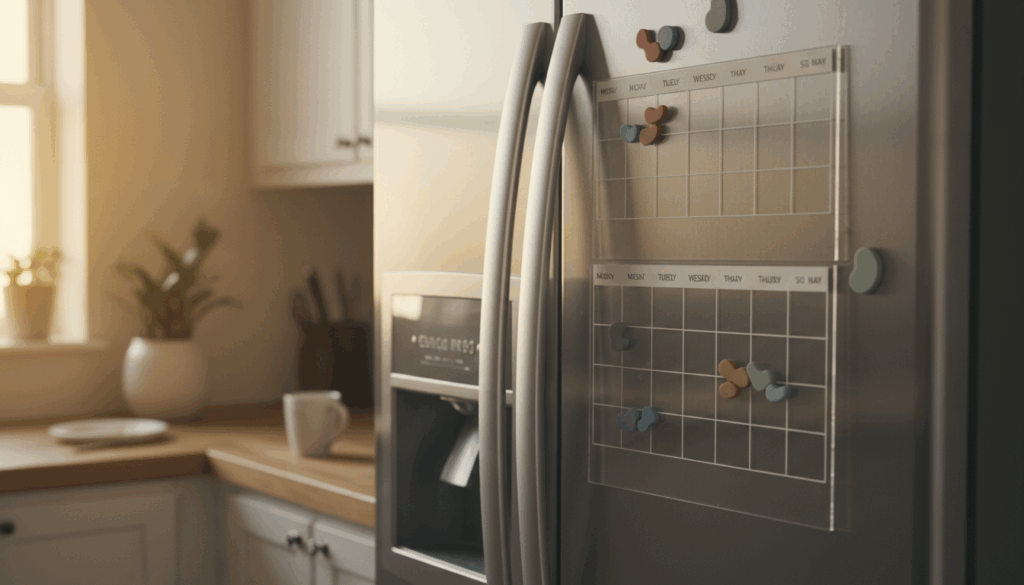

9. Mettez en valeur les points forts

Identifiez les points forts de chaque pièce et mettez-les en valeur dans vos photos. Que ce soit une vue imprenable, une cheminée accueillante ou un espace de rangement bien organisé, montrez ce qui rend votre appartement unique.

10. Ajoutez des touches de vie

Ajoutez quelques éléments vivants comme des plantes, des fleurs ou des coussins colorés pour rendre les photos plus attrayantes. Ces petites touches peuvent faire ressortir la chaleur et l’accueil de votre espace.

Conclusion

En suivant ces 10 astuces, vous serez en mesure de prendre de superbes photos de votre appartement avec votre téléphone. Des photos de qualité peuvent faire toute la différence dans la vente de votre bien immobilier. Préparez votre appartement, sortez votre téléphone et montrez-le sous son meilleur jour !

Pour plus de conseils sur la vente de biens immobiliers, n’hésitez pas à consulter notre blog. Bonne chance dans la vente de votre appartement !