Et si vous échangiez votre appart’ de station contre une maison à la campagne ?

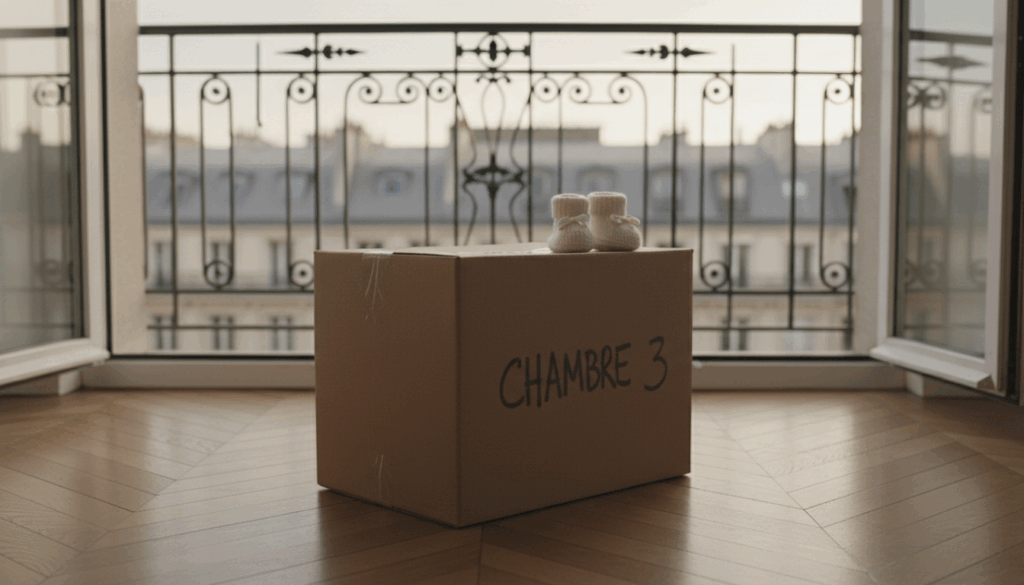

Partir régulièrement à la montagne, c’est top, mais parfois on rêve aussi d’espaces verts et de quiétude à l’année. L’échange définitif permet de combiner les deux ! Cas pratiques.

Christelle et Franck ont fait le bon choix

Propriétaires depuis 20 ans d’un joli 3 pièces aux Arcs, Christelle et Franck adoraient s’y ressourcer l’hiver au ski. Mais en vieillissant, le besoin d’espace et de tranquillité se faisait sentir.

« Les étés en station sont vite limités quand on recherche le calme à la campagne. Et on rêve d’un bout de terrain pour le potager et le barbecue ! » raconte Christelle.

Plutôt que de vendre aux prix prohibitifs des stations, le couple a choisi d’échanger leur bien contre une maison avec terrain dans le Beaujolais. Tout en conservant un pied-à-terre de montagne via un système d’échanges récurrents.

Une opération rêvée

Par une plateforme spécialisée, ils cherchent à entrer en contact avec un propriétaire d’une jolie maison d’au moins 120m2 avec un jardin suffisamment.

« Echanger un appartement en station sans trop d’entretien avec une maison à la campagne qui occuperait nos journées, ce serait le rêve!”

S’installer dans le Beaujolais, et louer des appartements en station pour de courtes durées, via la location classique.

Quels avantages y voient-ils ?

“On a tellement peur de vendre et de ne pas trouver notre bonheur qu’on sait que l’échange est la solution. En plus, on peut éviter le prêt relais et faire de belles économies sur les frais de notaire. Cela prendra peut-être un peu plus de temps mais pour une belle affaire on est prêt à attendre un peu plus”. En effet, l’échange leur permettrait de faire des économies sur les frais de notaires pouvant aller jusqu’à 60%.

Envie, vous aussi, de troquer votre bien de montagne pour réaliser votre rêve de maison à la campagne ? Votre maison de campagne pour une maison en bord de mer?

Les conseils d’un professionnel vous aideront à trouver la perle rare !