🏡🔁🏠 L’échange immobilier : coup de génie des jeunes retraités !

La retraite, c’est un peu comme une deuxième adolescence : plus de liberté, moins d’obligations… et une furieuse envie de changement ! Mais votre maison, elle, est-elle toujours votre alliée ? Trop grande, trop coûteuse, trop éloignée de tout ?

Et si au lieu de vendre, de payer des frais exorbitants et de vous arracher les cheveux avec des visites interminables, vous échangiez tout simplement votre bien contre un autre, pile-poil adapté à votre nouvelle vie ?

Bienvenue dans le monde intelligent et malin de l’échange immobilier, la solution qui vous évite stress, pertes financières et cartons superflus.

🤔 Pourquoi les jeunes retraités devraient-ils vraiment y penser ?

🏠 Un logement qui colle à votre nouvelle vie

Les enfants ont quitté le nid et soudain, votre maison ressemble à un château… version labyrinthe. Vous passez plus de temps à dépoussiérer des pièces vides qu’à en profiter. L’échange immobilier, c’est troquer l’inutile contre l’optimisé : un bien plus fonctionnel, plus cosy et plus facile à entretenir.

💸 Finies les factures qui piquent

Pourquoi chauffer une maison où seules trois pièces sont réellement utilisées ? Moins de surface, c’est moins d’énergie dépensée et plus d’économies. Autrement dit : moins de dépenses pour EDF, plus de budget pour l’apéro en bord de mer.

🌍 Un passeport pour plus de liberté

Vendre pour racheter, c’est long, cher et souvent frustrant. Avec l’échange immobilier, vous évitez les négociations interminables et les pertes financières. Résultat ? Un changement rapide et sans stress, qui vous permet d’utiliser votre argent pour voyager, aider vos proches… ou simplement vivre pleinement !

⚖️ Une transition sans frais inutiles

Les agences immobilières traditionnelles vous facturent jusqu’à 12 % de frais entre la vente et l’achat d’un nouveau bien. Avec l’échange immobilier, zéro double transaction, zéro perte sèche. Vous passez du trop grand au parfaitement adapté sans y laisser un bras.

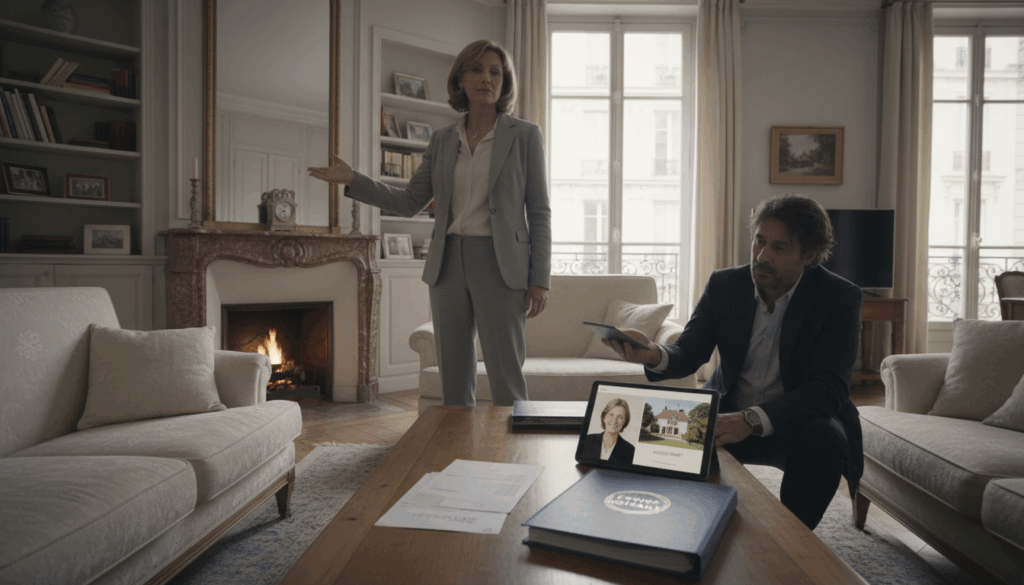

👵👴 Témoignage : Carmen et Vincent, une retraite réinventée

« On a réduit la voilure pour profiter d’une retraite sans stress, remplie de voyages et… de mojitos ! »

Carmen et Vincent vivaient dans une maison familiale devenue trop grande et coûteuse à entretenir. Le jardin nécessitait un entretien constant, les factures d’énergie grimpaient, et les pièces vides accumulaient des souvenirs plus que de l’utilité.

Grâce à Béa.immo, ils ont trouvé un couple plus jeune en quête d’espace et ont échangé leur maison contre un appartement lumineux en bord de mer. Aujourd’hui, ils profitent de charges réduites, de voyages plus fréquents et d’une tranquillité d’esprit inestimable.

🔑 Pourquoi choisir Béa pour votre échange immobilier ?

🚀 Accès exclusif à des biens off-market

84 % des biens disponibles sur Béa.immo ne sont pas listés sur les plateformes classiques, offrant des opportunités uniques et personnalisées.

💸 Frais réduits

Avec seulement 3 % de commission par bien échangé, Béa propose une alternative bien plus économique que les agences immobilières traditionnelles (5 à 7 % de frais).

📉 Jusqu’à 60 % d’économies sur les frais de notaire

L’échange immobilier permet de réduire significativement les coûts d’acquisition en fonction de la valeur des biens concernés.

✅ Un accompagnement complet et sécurisé

De la mise en relation à la finalisation de l’échange, Béa vous guide à chaque étape pour garantir une transaction fluide et sereine.

🎤 Témoignage : Carmen et Vincent, pro du troc immobilier

« On a réduit la voilure pour une retraite plus légère… et plus remplie de voyages (et de mojitos !) 🍹 »

Carmen et Vincent, jeunes retraités dynamiques, vivaient dans une maison spacieuse… trop spacieuse. Entre le jardin à entretenir, les pièces fantômes et les factures qui s’emballaient, leur quotidien ressemblait plus à un job à temps plein qu’à une retraite paisible.

Grâce à Béa.immo, ils ont échangé leur maison contre un appartement lumineux en bord de mer. Depuis ? Moins de charges, plus de couchers de soleil, et une vie sans contraintes où l’on remplace la tondeuse par des billets d’avion.

🚀 Pourquoi échanger avec Béa plutôt que galérer ailleurs ?

🔑 84 % des biens sont exclusifs

Ici, pas de bataille sur LeBonCoin ou d’annonces vues et revues. Béa vous ouvre les portes d’un marché ultra-privé avec des biens off-market.

💸 Des frais réduits au minimum

3 % de commission sur l’échange, contre 5 à 7 % en agence classique. Vous économisez là où ça compte.

📉 Des frais de notaire divisés par deux (voire plus)

Moins de transactions, moins de taxes. À vous la sérénité, et les économies jusqu’à 60 %.

🔥 Un accompagnement sur-mesure, sans prise de tête

Vous avez déjà déménagé une fois dans votre vie ? Alors vous savez que c’est un sport de combat. Béa s’occupe de tout, vous n’avez qu’à préparer votre nouvelle déco.

🎯 Prêt à passer du château au cocon ?

L’échange immobilier, ce n’est pas juste une mode. C’est une révolution qui permet aux jeunes retraités de trouver le logement idéal sans y laisser des plumes.

Pourquoi attendre ?

👉 Jetez un œil aux biens disponibles sur www.Béa.immo et trouvez votre futur nid douillet sans stress !

👉 Calculez vos économies sur le calculateur gratuit et sans inscription béa https://www.bea.immo/le-calculateur-bea/